2024年12月にバンガード社が2025年の市場見通しを発表しました。

その中で紹介のあった今後10年間の年率収益予測と推奨ポートフォリオをご紹介します。

バンガード社は、ブラックロックと並ぶ世界最大規模のアメリカの資産運用会社です。世界初のインデックス型投資信託を提供しています。

バンガードの最新の10年間の年率収益予測

バンガード社は、今後10年の年率収益を以下と予想しています。

・世界の債権(米国除く):4.3~5.3%

・米国債:4.3~5.3%

・世界の株式(米国を除く先進国):7.3~9.3%

・世界の株式(新興国):5.2~7.2%

・米国株式:2.8~4.8%

今後10年間の年率収益は、株式については、先進国株式(米国除く)>新興国株>米国株となると予測しています。

債権については、米国内外ともに4.3~5.3%としており、米国株よりも高く評価しています。最近では、米債券が4%を超えており、株式と比べて債券のうまみが高まっていることが分かります。

バンガード社の予測をオルカン当てはめると?

バンガード社の収益予測をeMAXIS slimオールカントリー(以下オルカン)に当てはめてみたいと思います。

オルカンの内訳はアメリカ64.2% 先進国25.2% 新興国10.6%です。

バンガード社の年率収益予測の中間値であるアメリカ3.8%/年、先進国8.3%/年、新興国7.0%/年を当てはめてみると

オルカンの年率収益予測は、5.18%/年となりました。

バンガード社の推奨ポートフォリオについて

バンガード社が推奨するポートフォリオですが、

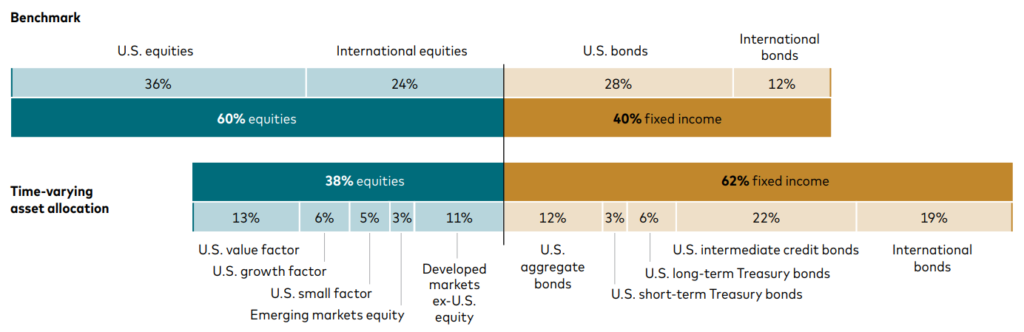

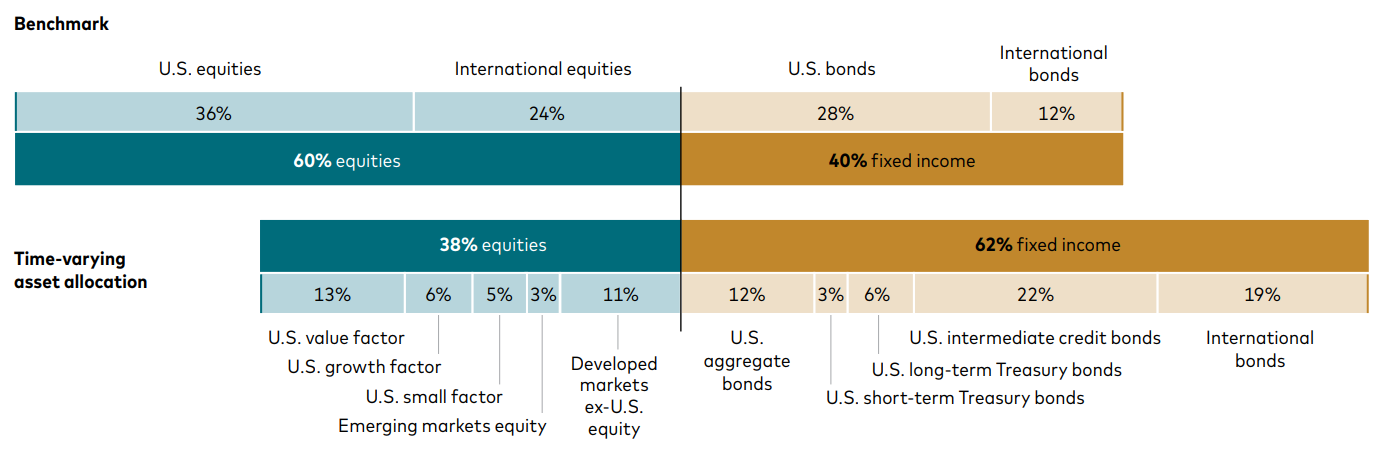

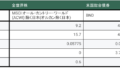

ベンチマーク(運用の指標としている基準)が、米株36%、米国外株24%、米債券28%、米国外債権12%としています。⇒これは、株式60%、債券40%の伝統的なポートフォリオです。

一方で、現在の市況を踏まえた推奨ポートフォリオは以下になります。⇒株式38%、債券62%で、ベンチマークとほぼ逆の比率です。

米株24%、先進国株(米国除く)11%、新興国株3%、米債券43%、米外債券19%

これは、昨今の金利が上昇しており、債券の利回りが高まっていることと株価の高値状態により、低リスクの債券と比べて、高リスクの株のリターンはうまみが無くなっているので、債券の比率を高めているとのことです。

新興国株は、新興国の利益成長率の低下と投資家心理が重しとなって、割合は3%としています。オルカンの割合が10%ですので、比べると約1/3ですね。

ちなみに、米株24%の内訳は、バリュー株13%、成長株6%、小型株5%としています。米債券43%の内訳は、米社債22%、米国総合債権12%、長期国債6%、短期国債3%としています。

債権が多い方がリスクが低くリターンも高い?

今後10年は、債権比率が高いポートフォリオの方がリターンが高いと想定しています。

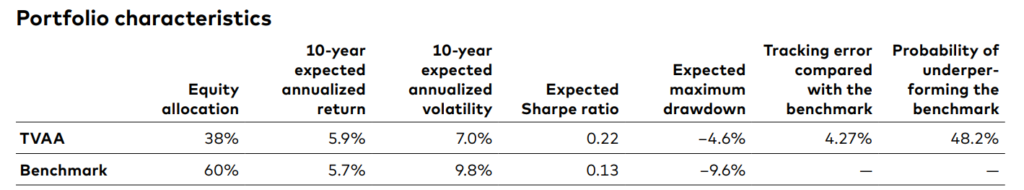

株/債券が60/40%のベンチマークの10年間の予想収益率は、5.7%/年としている一方で株/債券が38/62%のポートフォリオは、5.9%/年としています。

価格の変動率については、株/債券38/62%⇒7.0% ベンチマーク60/40%⇒9.8%と想定していて、債権が多い(38/62%)ポートフォリオの方が株が多い方よりも価格の変動率は低いと想定しています。

ベンチマークを下回る確率 48.2% え!?

表の一番右端にベンチマークを下回る確率48.2%と書いてあります。

これを見て、え!? 債権が多い方がリターンが高くなる確率は、ほんの数%だけなの?とびっくりしてしまいました。

ただ、これだけ債権を多くすることで、株よりリスクを抑えつつ、少し高いリターンを狙えるということはコスパは素晴らしいですよね。

引用:バンガードが2025年の経済・市場見通しを発表 https://corporate.vanguard.com/content/corporatesite/us/en/corp/who-we-are/pressroom/press-release-vanguard-releases-2025-economic-and-market-outlook-121124.html

コメント